网炒股配资

网炒股配资

12月9日,央企控股上市公司中国中冶A股触及跌停,港股大跌超20%。

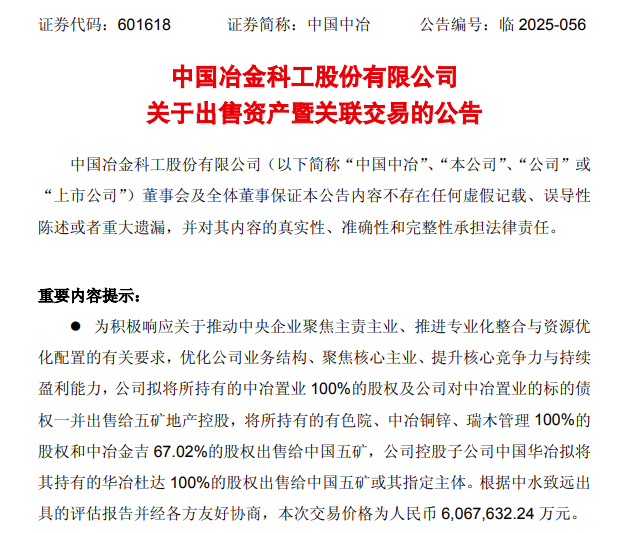

消息面上,12月8日晚间,中国中冶披露了一份交易价格为606.76亿元人民币(下同)的巨额“瘦身”方案。

据公告,中国中冶拟将所持有的中冶置业100%的股权及公司对中冶置业的标的债权一并出售给五矿地产控股,将所持有的有色院、中冶铜锌、瑞木管理100%的股权和中冶金吉67.02%的股权出售给中国五矿,公司控股子公司中国华冶拟将其持有的华冶杜达100%的股权出售给中国五矿或其指定主体。

交易方中国五矿为中国中冶的控股股东,另一交易方五矿地产控股为中国五矿的全资子公司,本次交易因此构成关联交易。

聚焦主责主业:606.76亿元“瘦身”方案出炉

具体来看,中冶置业100%股权以及公司对中冶置业的标的债权对应的交易金额为312.37亿元。有色院100%股权、中冶铜锌100%股权、瑞木管理100%股权、中冶金吉67.02%股权、华冶杜达100%股权对应交易金额为294.40亿元。

记者注意到,本次出售的多个标的具有较强盈利能力。其中,2025年1月—7月,中冶铜锌实现净利润2.09亿元,中冶金吉实现净利润2.30亿元,华冶杜达实现净利润1.49亿元,有色院实现净利润1.13亿元。

中国中冶表示,本次交易是积极响应关于推动中央企业聚焦主责主业、推进专业化整合与资源优化配置的有关要求,是中国中冶面向“十五五”发展新阶段、实现高质量发展的关键举措。

通过本次交易,公司将剥离非核心资产并优化配置资源,有利于优化公司业务结构、聚焦核心主业、提升核心竞争力与持续盈利能力。未来,公司将聚焦冶金工程、有色与矿山工程建设和运营、高端基建、工业建筑和新兴产业等领域,推动业务实现高质量发展。

本次交易完成后,中国中冶作为中国五矿旗下专注于工程承包、新兴特色产业培育的核心平台定位将更加清晰突出。通过剥离非核心业务资产,实现人力、资金、管理等资源的重新归集与高效配置,主业更突出、结构更清晰、管理更高效,整体经营稳定性和抗风险能力将进一步提升。未来,中国中冶将更专注于发挥其在工程建设、科技创新、项目管理等方面的核心优势,与中国五矿内其他业务板块形成更清晰、更紧密、更高效的协同,共同构建更具竞争力的全产业链生态系统。

业绩承压:中冶置业7个月亏损超254亿元

事实上,此次资产剥离背后,是中国中冶近年来持续承压的经营状况。财务数据显示,2022-2024年中国中冶归母净利润连续下滑,分别为102.76亿元、86.7亿元、67.46亿元;其中,地产板块成为拖累项,数据显示,中冶置业2024年亏损48.5亿元,2025年1-7月亏损近254.38亿元。

进入2025年,情况仍未好转。中国中冶2025年三季度报告显示,前三季度营业收入为3350.94亿元,同比大幅下降18.79%;归母净利润仅39.70亿元,同比锐减41.88%。单看第三季度,情况更为严峻,归母净利润8.71亿元,同比降幅高达67.52%。截至2025年9月末,中国中冶的资产负债率已攀升至78.7%。

对于高达606.76亿元的交易所得,中国中冶有着明确而详细的规划。资金将主要用于支撑公司的“一核心、两主体、五特色”多元化业务体系,即强化冶金建设核心主业,夯实新型工业化和新型城镇化两大主体业务,培育工程服务、新型材料、高端装备、能源环保、数智应用五大特色业务。部分资金还将用于补充公司现金流、偿还债务,以优化财务报表结构,降低财务杠杆和债务负担。

据券商中国报道网炒股配资,分析人士称,这笔交易会大幅减轻中国中冶的财务负担,但其有色金属属性也将因此削弱,对其估值提升可能存在一定影响。不过,若转让成功,鉴于公司财务结构大幅优化,市场可能也会对其进行一定幅度重估。

网信达配资提示:文章来自网络,不代表本站观点。